新加坡是一个蓬勃发展的经济体, 这个国家拥有稳定的政治制度、发达的基础设施和高技能的劳动力,使其成为外国直接投资 (FDI) 的热门地,先讲讲新加坡税务特点。

1、单一税制

新加坡税种少,税率低,采取属地征税原则,且是单一税制。

2、低税率

新加坡公司所得税率0-17%,新加坡个人所得税率最高22%,并且有一系列的税务减免优惠。

3、免税政策

在新加坡,对从海外获得的资本收益、股息或收入免税,在继承或赠与中取得的资产免税。豁免双重征税。

4、税收优惠

为了激励商业的发展,新加坡还提出了许多优惠政策,部分政策覆盖了所有在新加坡注册的公司。

5、新加坡营商环境

新加坡与70多个国家签订豁免双重征税协定,从国外收入和资产中受益的公司和个人只被征税一次

新加坡现行主要税种有: 消费税、企业所得税、个人所得税、不动产税、印花税等。

一、什么是所得税?

所得税是对公司所获利润征收的税款。公司需要提交年度纳税申报表以确定其上一年的纳税义务。

新加坡国内税务局 (IRAS) 将以下实体定义为需要申报纳税的公司:

1、根据 1967 年《公司法》或该国任何适用法律成立或注册的实体,其名称中包含“Pte Ltd”或“Ltd”

2、在该国注册的外国公司,例如外国公司的分支机构

3、在国外成立或注册的外国公司

如果公司的财政年度未在 12 月 31 日结束或超过 12 个月,建议通知 IRAS,以确保遵守税收法规并促进适当的税务规划和申报。

逾期提交财务报表和税务计算被视为不合规。公司可能面临法律后果,包括发出估计评估通知 (NOA)、罚款和法庭传票。

二、企业所得税税率

在新加坡,企业的应税收入【即扣除税款(工资、租金、水电费)后的应纳税额】需缴纳 17% 的统一税率。此税率适用于在该国运营的居民和非居民实体。

三、新加坡如何对企业所得税征税?

在新加坡经营的所有企业,无论是居民还是非居民,在新加坡境内获得的收入以及在汇入该国后在国外获得的收入均需纳税。

企业还需对上一财政年度的收入进行评估。例如,2022 财政年度产生的收入将在 2023 年征税,即评估年度 (YA)。

在申报个人所得税时,新加坡采用累进税率制度,这意味着收入越高,税率越高。对于外国人,他们的纳税义务取决于他们的税务居民身份。

累进税率从 0% 到 24% 不等。居民支付 0% 至 24%,非居民支付 15% 至 24%。

从 2024 年开始,最高边际个人所得税税率上调。收入超过 50 万至 100 万新加坡元的,税率为 23%,收入超过 100 万新加坡元的,税率为 24%,之前税率均为 22%。

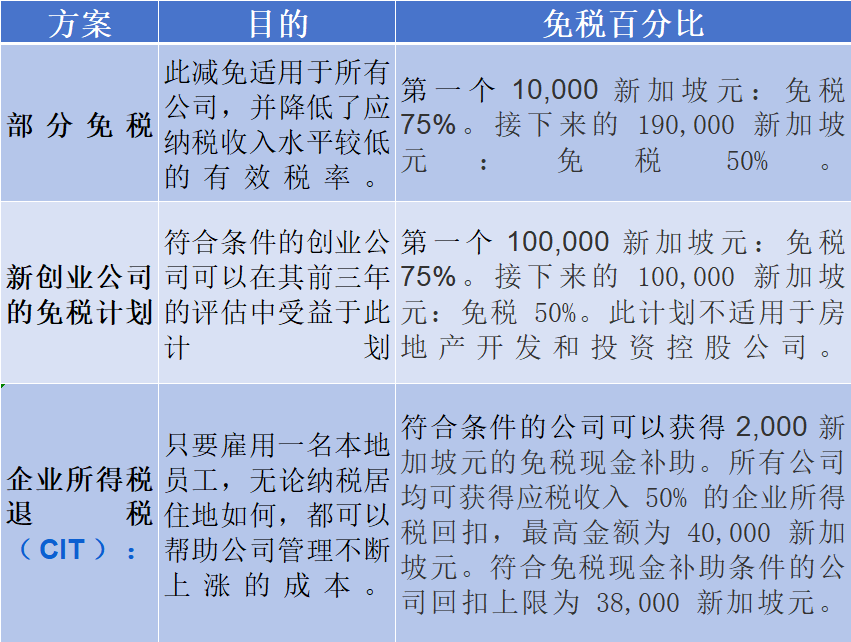

四、初创企业免税

新加坡提供各种税收减免,帮助企业减少税费,并为初创企业提供额外支持。具体详细表格如下。

大多数新加坡税务居民且有应税收入的公司都有资格享受税收减免。请参阅新加坡税务局网站以获取有关资格和申请流程的详细信息。